珍酒李渡集团赴港IPO:去年前三季营收超40亿,知名投资机构KKR旗下公司为第二大股东

- 14

- 2023-01-14 21:00:22

- 565

每经记者 熊嘉楠 每经编辑 梁枭

经过近几年的高速发展,在整合集团内部一些酒类资产后,珍酒李渡集团有限公司(以下简称珍酒李渡)开启了IPO之路。

《每日经济新闻》记者从港交所官网获悉,珍酒李渡于1月13日向港交所第一次递交上市申请。招股书显示,珍酒李渡公司主要运营四个白酒品牌,分别为珍酒、李渡以及两个区域品牌湘窖、开口笑。四个品牌覆盖了兼香、酱香、浓香三种香型,以及从百元到1500元以上的价格带。四个品牌运营主体分别为珍酒酿酒、湖南湘窖以及江西李渡三家公司。

就上市相关事项,贵州珍酒相关人士今日(1月14日)通过微信告诉记者,目前暂无进一步信息,相关事项以公司统一公告内容为准。

去年前三季营收超40亿元

经营业绩方面,珍酒李渡2020年、2021年及2022年前9个月(以下简称报告期)收入分别为23.99亿元、51.02亿元、42.49亿元;经营利润分别为7.4亿元、14.7亿元、11.7亿元;毛利率分别为52.2%、53.5%、55.2%。其中,酱香品牌珍酒为其核心,报告期内收入分别为13.46亿元、34.88亿元和27.64亿元,收入占比在六成左右。

从销售渠道来看,经销商为公司核心销售渠道,报告期均贡献近九成收入,分别为21.13亿元、45.29亿元和37.52亿元;直销渠道报告期收入占比约10%,分别为2.86亿元、5.72亿元、4.97亿元。

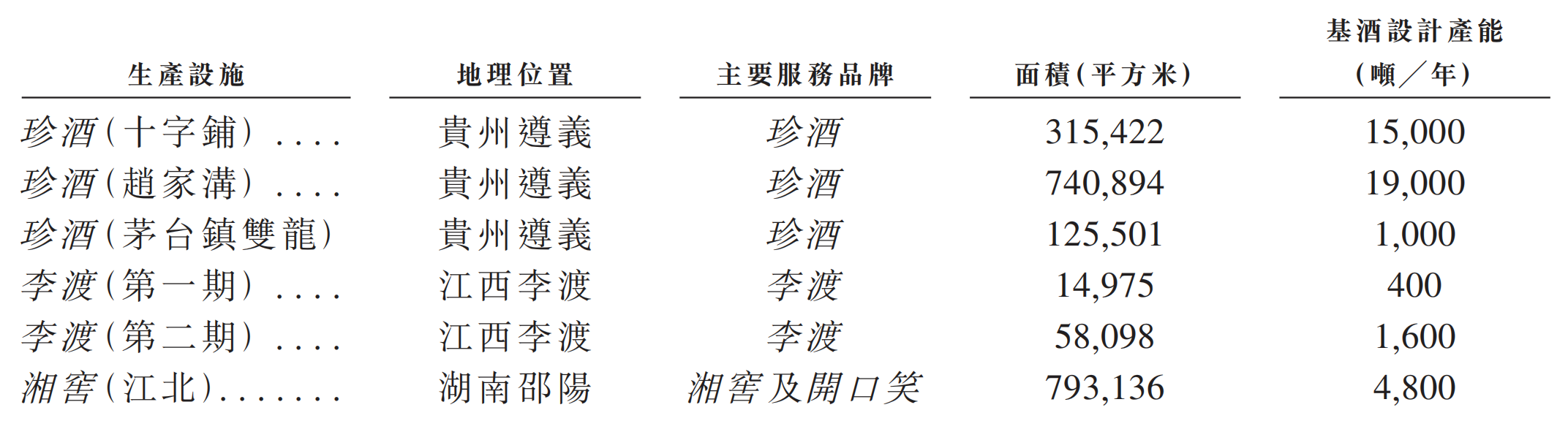

产能方面,截至最后实际可行日期正在营运的生产设施包括珍酒(十字铺)、珍酒(赵家沟)、珍酒(茅台镇双龙)、李渡(第一期)、李渡(第二期)、湘窖(江北),其对应珍酒品牌基酒设计产能3.5万吨/年,李渡基酒设计产能2000吨/年,湘窖及开口笑基酒设计产能4800吨/年。此外,公司已开始扩建三个现有生产设施和建设一个新生产设施,基酒年产能将于2024年前增加2.6万吨,其中1.66万吨为酱香型基酒。

获海外资本8亿美元投资入股

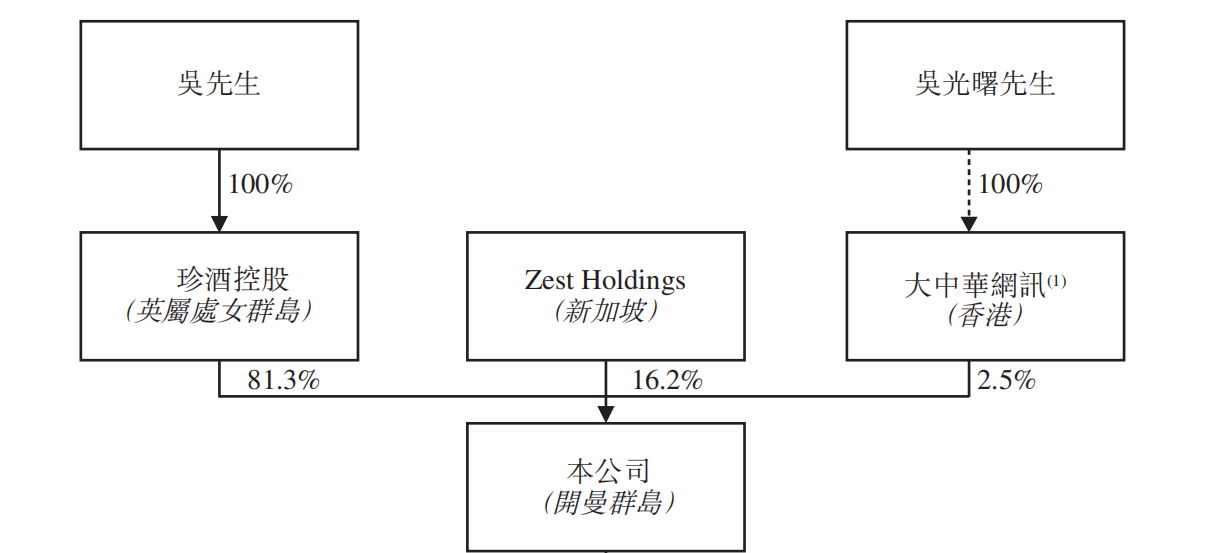

2021年9月,珍酒李渡在开曼群岛注册成立,注册资本为5亿美元。在经过一系列注资、股权转让后,目前,珍酒李渡由珍酒控股持股81.3%,由Zest Holdings持股16.2%,由大中华网讯持股2.5%。珍酒控股由珍酒李渡集团创始人、董事会主席吴向东全资拥有。

记者注意到,公司股东中出现了私募股权投资巨头KKR&Co Inc(KKR,股价54美元,市值465亿美元)的身影。Zest Holdings于2021年6月在新加坡注册成立,Zest Holdings由KKR&Co Inc.最终拥有。根据胡润研究院发布的《2019胡润全球独角兽活跃投资机构百强榜》,KKR排名第29位。

据悉,2021年11月,珍酒李渡以3亿美元的价格向Zest Holdings配发及发行340.28万股A系列优先股;2022年6月珍酒李渡以5亿美元的价格向Zest Holdings配发及发行561.26万股A系列优先股。

值得注意的是,Zest Holdings于2010年投资吴向东控制的华致酒行(SZ300755,股价33.36元,市值139亿元)。

管理团队方面,珍酒李渡官网显示,除吴向东外,颜涛任CEO,朱琳任副总裁,罗永红任财务总监,吴光曙任公司秘书。其中,颜涛、朱琳、罗永红此前均在华泽集团任职;吴光曙则是珍酒李渡股东之一大中华网讯的实控人,此前在多家港交所上市公司任职。

封面图片来源:每经记 朱万平 摄(资料图)

发表评论